「確定申告をしたら、納めた税金が少し戻ってきたよ。」なんて話を聞いたことは有りませんか?申告を行うと税金が戻る場合が有ります。どんな場合になるのか、用意するもの・申告の行い方などについて書いてみました。また、確定申告を行う必要のある方(しなければならない方)についても図表なども使って書いています。「確定申告について知りたい・自分で行ってみたい」と考えている方にお読みいただければと思います。(この記事では、個人の所得税及び復興特別所得税の申告を「確定申告」として書いています。)

『確定申告』とは、自身の1年間の収入と経費を集計して、その所得金額とそれに係る納税額を計算し「確定した額を申告」することです。また、納め過ぎた税金を戻してもらうための申告も有ります。わかりやすく言えば個人の確定申告とは、「この1年間に支払う(納める)または支払った(納めた)税金の精算を行うこと」となります。所得税及び復興特別所得税については、基本的に自分で申告し納税を行う「自主申告納税制度」となっており、平成25年から平成49年までの各年分については復興特別所得税と所得税を併せて申告・納付することとされています。

目次

目次

1 確定申告を行うと税金が戻る人

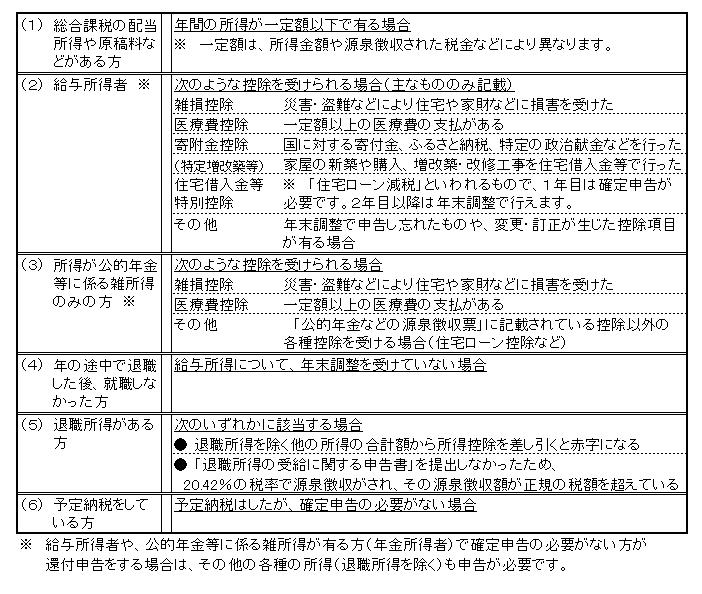

納め過ぎた税金を戻してもらうための申告を『還付申告』といいます。例えば、会社員やパート・アルバイトなどの給与所得者は、基本的に年末調整で1年間の税金の精算が行われているので確定申告は不要ですが、年末調整では申告できない医療費控除を受ける場合など、自分で申告を行い納め過ぎた税金を戻してもらうことができるのです。一例を挙げてみます。 確定申告の必要がない方でも、次のいずれかに当てはまる方などで、源泉徴収された税金や予定納税した税金が納め過ぎになっている場合には、還付申告を行うことで税金の還付を受けることができます。

確定申告の必要がない方でも、次のいずれかに当てはまる方などで、源泉徴収された税金や予定納税した税金が納め過ぎになっている場合には、還付申告を行うことで税金の還付を受けることができます。

【節税の木】では、「医療費控除」や「ふるさと納税」についての記事も書いておりますので、ご覧になりたい方は次のタイトルをクリックして下さい。 「医療費控除」 「ふるさと納税」

【節税の木】では、「医療費控除」や「ふるさと納税」についての記事も書いておりますので、ご覧になりたい方は次のタイトルをクリックして下さい。 「医療費控除」 「ふるさと納税」

2 確定申告を行う必要のある人

確定申告をしなければならないのは、どんな人でしょうか?

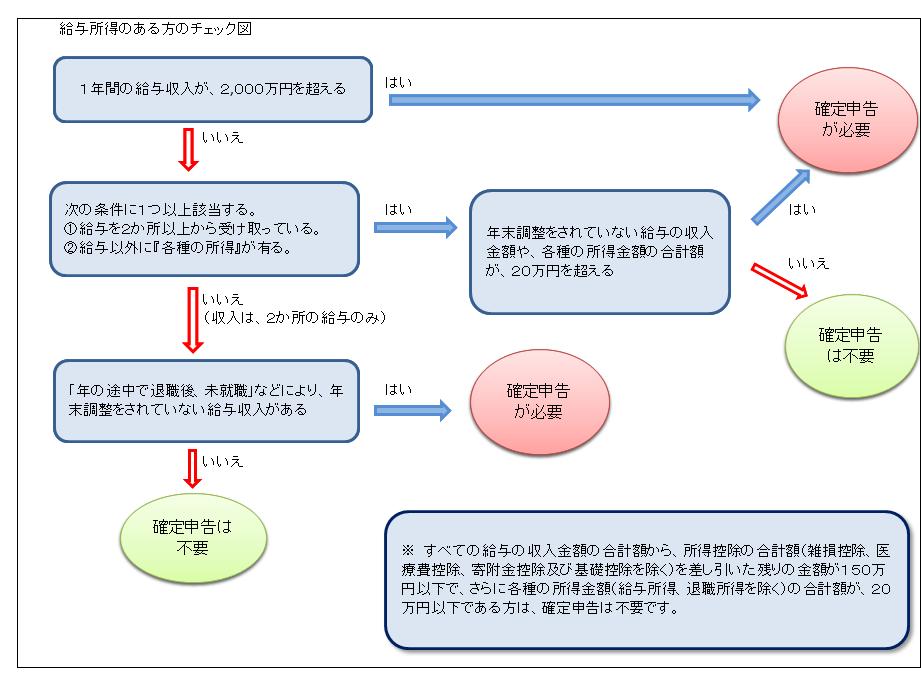

2-1.給与所得が有る人(会社員、職員、公務員、パート・アルバイトなど)

給与所得者の大部分の方は、「年末調整」により所得税及び復興特別所得税が精算されますので申告は不要です。ただし、その給与の他に所得が有る場合などは、確定申告が必要となります。

次の計算において残額があり、さらにチェック図で「確定申告が必要」となった場合や、(ア)~(ウ)のいずれかに該当する場合は、確定申告が必要となります。

- (ア) 同族会社の役員やその親族などで、その同族会社から給与の他に、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払いを受けた。

- (イ) 給与について、災害減免法により所得税及び復興特別所得税の源泉徴収税額の徴収猶予や還付を受けた。

- (ウ) 在日の外国公館に勤務する方や家事使用人の方などで、給与の支払いを受ける際に所得税及び復興特別所得税を源泉徴収されないこととなっている。

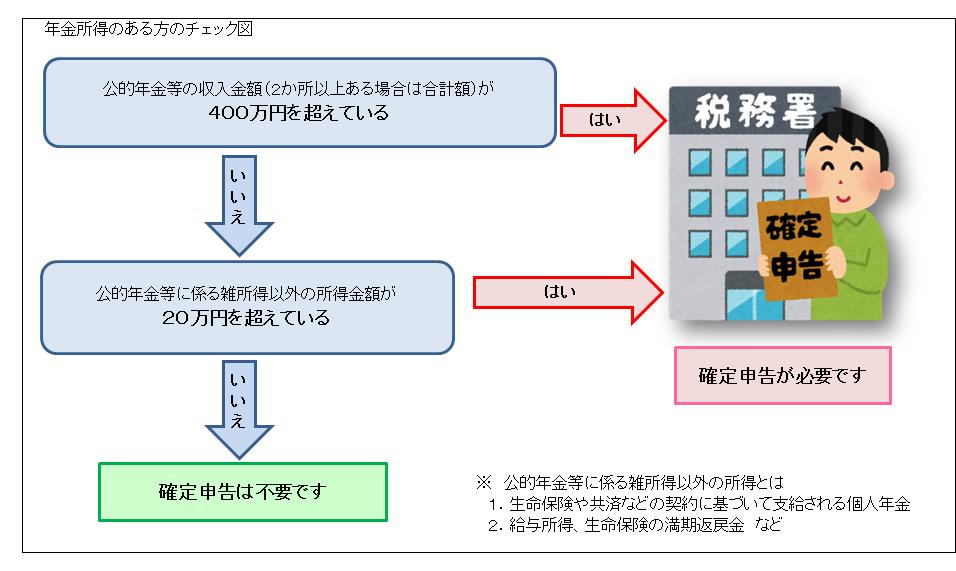

2-2.公的年金等を受給されている方

公的年金等については、「雑所得」として課税の対象(障害年金や遺族年金は非課税です。)となっていますが、年金受給者の皆さんの申告手続きの負担を減らすため、平成23年分の所得税から「確定申告不要制度」が創設されました。

次の図で確定申告が必要か確認してみましょう。

※ 確定申告が不要な場合でも、市区町村に住民税の申告が必要となる場合が有ります。住民税に関する詳しいことは、お住まいの市区町村の窓口にお尋ねください。

2-3.退職所得がある方

退職所得については、一般的に退職金の支払の際に支払者が源泉徴収を行い課税は済まされますので、その退職所得については、確定申告は不要です。ただし、外国企業から受け取った退職金など、源泉徴収されないものについては、確定申告が必要です。

なお、退職所得以外の所得がある方は、上記の2-1.や次の2-4.を参照ください。

2-4.上記2-1~3以外の方の場合

次の計算において残額がある場合は、確定申告が必要です。

2-5.個人事業主の方

3 申告期間と期限

確定申告の申告書の受付は、2月16日から3月15日までです。ただし、曜日の並びにより前後する事も有ります。(例えば、3月15日が日曜日の場合3月16日までとなります。)

注意!現金での納付期限は、確定申告と同日となっており、納付が遅れると納期限の翌日から納付日までの延滞税がかかります!損をしないよう期限を守りましょう。振替納税(4-6で説明)の場合は、4月20日が期限となります。

還付申告については、暦年を終了した翌年の1月1日以降であれば2月15日以前でも行えます。また、確定申告の必要がない方の還付申告は、申告をする年分の翌年1月1日から5年間行う事ができます。したがって、これまでに申告をしていなかった場合、平成23年分については、平成24年1月1日から平成28年12月31日まで還付申告が行えるのです。

4 確定申告・還付申告の流れと方法

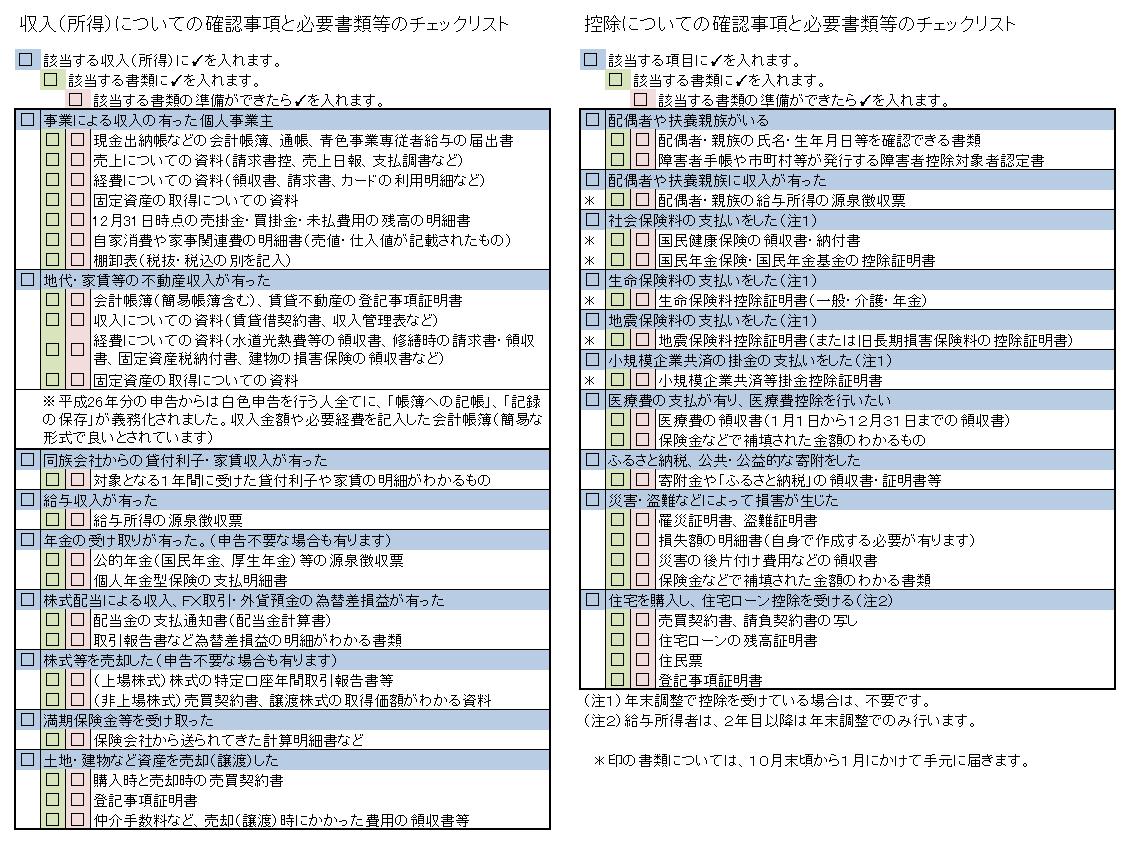

4-1.確定申告に必要な書類を準備する

収入(所得)と、控除についての確認事項と必要書類等のチェックリストを用意しました。ご自身の該当する項目に✓を入れながら、準備をしましょう。

チェックリストを利用される方は、ダウンロード後、印刷してお使いください。⇒ 【チェックリストダウンロード】

4-2.申告書の準備

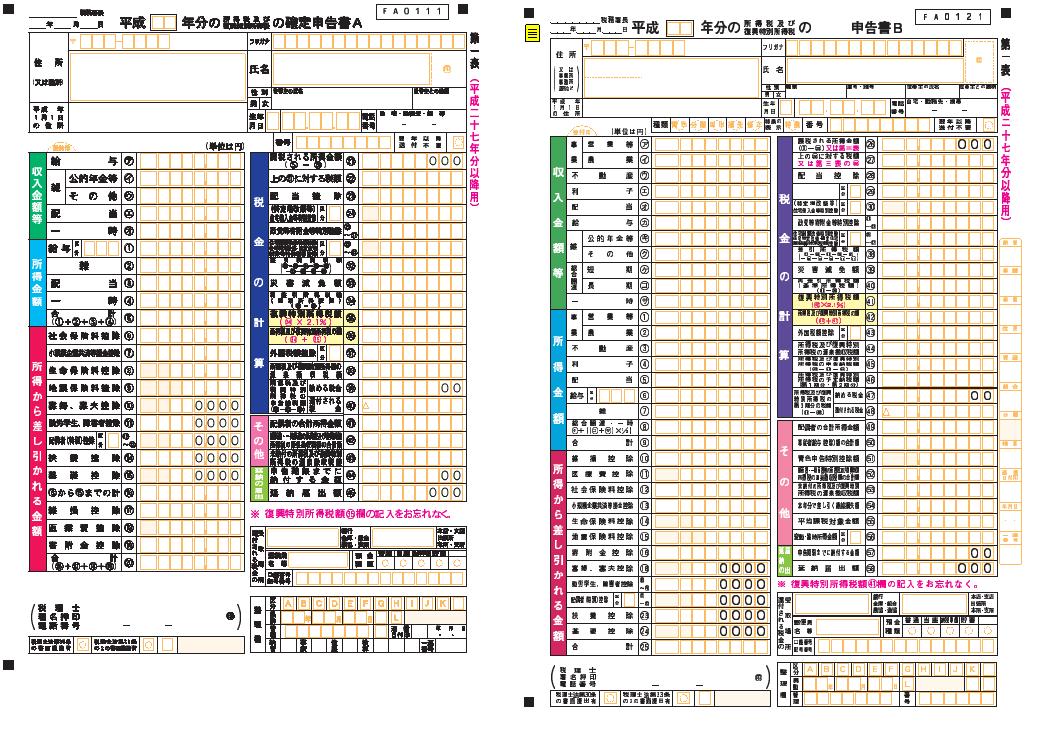

申告書は、還付申告も確定申告も同じものを使用し、申告する内容に合わせて「A」と「B」の2種類から選択します。

- 申告書A 申告する所得が給与所得、雑所得、総合課税の配当所得、一時所得のみで、所得税及び復興特別所得税の予定納税額のない方が使用します。(前年分から繰越された損失額を本年分から差し引く場合は、申告書Bを使用します。)

- 申告書B 所得にかかわらず、どなたでも使用できます。

申告書は、税務署に用意されているのを受け取る、または国税庁ホームページ(HP)からダウンロードする事で入手することができます。どちらにも書き方や記載例、手順などが載っている「確定申告の手引き」が有ります。

※ 国税庁ホームページの「確定申告書作成コーナー」では、画面の案内に従って金額等を入力する事により確定申告書を作成し、その申告書を印刷(出力)して提出する事ができます。もちろんそのまま電子申告で申告ができます。

国税庁HPに[確定申告特集]が表示されている場合は、ぜひご覧ください。より分かりやすい案内が有ります。 【国税庁HP】

4-3.申告書を作成

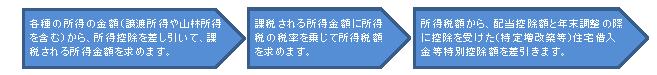

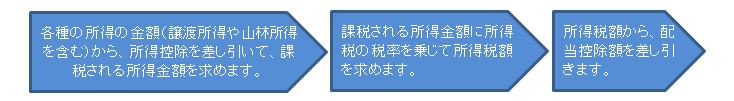

「確定申告の手引き」の解説に沿って申告書を記入します。手順はつぎのようになります。

- 住所、氏名などを記入します。

- 所得の種類ごとに、1年間の収入金額から必要経費等を差し引いて、所得金額を計算します。

- 所得金額から控除される金額(所得控除:雑損控除、医療費控除、保険料控除など)を計算します。

- 税金の計算をします。

- 「その他、税金延納の届出、税金が還付される場合の受取口座」など該当する項目について記入します。

- 住民税に関する事項を記入します。

国税庁ホームページに、多数の記載例が有ります。受けたい控除別の記載例も有りますのでご覧ください。【国税庁HP 記載例】

4-4.提出書類の確認

申告書のほか、申告する内容により源泉徴収票や領収書、控除証明書などを申告書に添付又は提示する必要が有ります。「確定申告書の手引き」の「4.申告書に添付・提示する書類」のページや、チェックリストを利用し提出書類の不足がないようにしましょう。

※ 添付する書類は、添付書類台紙等に貼って申告書と一緒に提出します。申告書の裏面には貼らないで下さい。

4-5.申告書の提出

申告書の提出方法は次のとおりです。

- 郵便又は信書便により、住所地の所轄税務署に送付する。郵便物・信書便以外の荷物扱いで送付する事は出来ません!

- 住所地の所轄税務署の受付に持参する。税務署の時間外収受箱への投函により、提出する事もできます。

- e-Tax(国税電子申告)で申告する。詳しくは、e-Taxホームページをご覧ください。【e-Tax HP】

4-6.納税方法と、還付金の受取方法

納税方法は次の通りです

◇ 振替納税 : 指定した口座から自動振替で納付します。振替日は4月20日となります(変更の年も有り)。

- 申告期限までに申告書を提出された場合に限り利用できます。

- 初めて利用する場合は口座振替の依頼書を納税期限までに所轄税務署または口座振替を利用する金融機関に提出する必要が有ります。

- 残高不足等で振替できなかった場合には、法定納期限(申告期限)の翌日から納付日までの延滞税と、本税を併せて納付する必要が有ります。この場合には振替納税は利用できません!現金又は電子納税により納付する事となります。

◇ 現金で納付 : 現金に納付書を添えて金融機関又は住所地の所轄税務署の納税窓口で納付します。納期限は、申告期限日と同日です。納付が遅れると納期限の翌日から納付日までの延滞税がかかりますので、ご注意ください。

◇ e-Tax(国税電子納付)で納付 : 詳しくは、e-Taxホームページをご覧ください。【e-Tax HP】

還付金の受取方法は次の通りです

◇ 金融機関の預貯金口座への振込 :申告書の右下「還付される税金の受取場所」欄にご本人名義の預貯金口座を正確に記入して下さい。

- ご本人の氏名のみの口座を指定して下さい(店名・事務所名などが含まれる場合、振込できない事が有ります)。

- 一部のインターネット専用銀行については、還付金の振込ができませんので、予めご利用のインターネット専用銀行にご確認ください。

◇ ゆうちょ銀行各店舗または郵便局に出向いて受け取る

申告書の記載内容や添付書類等の審査などにより異なりますが、還付金の支払い手続にはおおむね1か月前後かかります。確定申告期間は混雑の為、手続の期間が長くなることが考えられます。

5 まとめ

「確定申告」の準備はお早めに!

例年、2月15日から始まる所得税の確定申告ですが、生命保険料控除証明書などは、10月中頃から皆さんの手元へ届き始めているのですがしっかりと保管していますか?確定申告書を書くときに探せなくて再発行となると、さらに時間が掛かってしまいます。申告期限に間に合わない心配もあるのです。そうならない為にも、関係書類の準備・保管をしっかりと行いましょう。

確定申告期間は、税務署や税理士事務所などへの問合せは大変混み合います。早めの準備をして不明点などの質問・問合せは早めに行うようにしましょう。