*年末調整の提出書類の様式等の変更に伴い、2016年公開の記事に修正及び追記を行いました。主な修正及び追記箇所は、「4.提出書類について」と「5.令和2年分 給与所得の扶養控除等(異動)申告書について」です。

毎年11月頃になると会社から『扶養控除申告書』や『保険料控除申告書』などの用紙が配られると思います。「年末調整のための書類だから記入して提出してください。」と言われ、「昨年も提出したのにまた提出するの?」と思った方も少なくないでしょう。「なぜ毎年必要なのか、提出後なにが行われているのか、そもそも年末調整とはなにか」などについてや、2枚の書類の書き方・注意点を図表を使って説明しています。サラリーマンだけでなく、パートやアルバイトの方にも読んで頂きたい記事です。

1.年末調整とは

私たちは住民税や所得税、固定資産税、消費税など数種類の税金を納めています。そのうちの所得税については、納税者が自ら所得金額や納税額を計算して申告を行い納税する「申告納税方式」となっています。しかし、収入が給与所得者の方で自ら税金を計算し申告納税している方は少ないと思います。それは会社(雇用主)が、月々支払う給与から所得税を天引き(これを源泉徴収と言います)し、まとめて国に納めているからです。この源泉徴収に関連する手続きが「年末調整」です。

あなたの給料明細に[所得税]の項目が有ると思います。これが給与から源泉徴収されている所得税額です。ただし、この税額は『1年間の年収がこれくらいになるだろう』という推定のもとに概算で徴収されているものなのです。そこで年末に1年間の正しい所得税額を計算し、源泉徴収した税額との過不足を精算する必要があります。これが年末調整です。

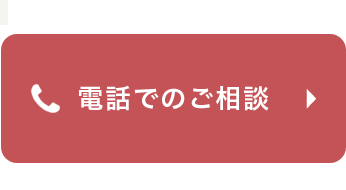

2.年末調整の対象となる人・ならない人

年末調整は、文字通り通常は12月に行われますが、年の途中で行う場合も有ります。では、どんな人が年末調整の対象者となるのか次のチェック表で確認してみましょう。あなたは、どちらに該当しますか?

※ 年度途中に扶養親族に変更があった場合は、随時「扶養控除等申告書」の修正が必要となります。扶養親族の変更があった月から税額が変わる場合もありますので、忘れずに会社(雇用主)へ扶養親族変更の報告をしましょう。

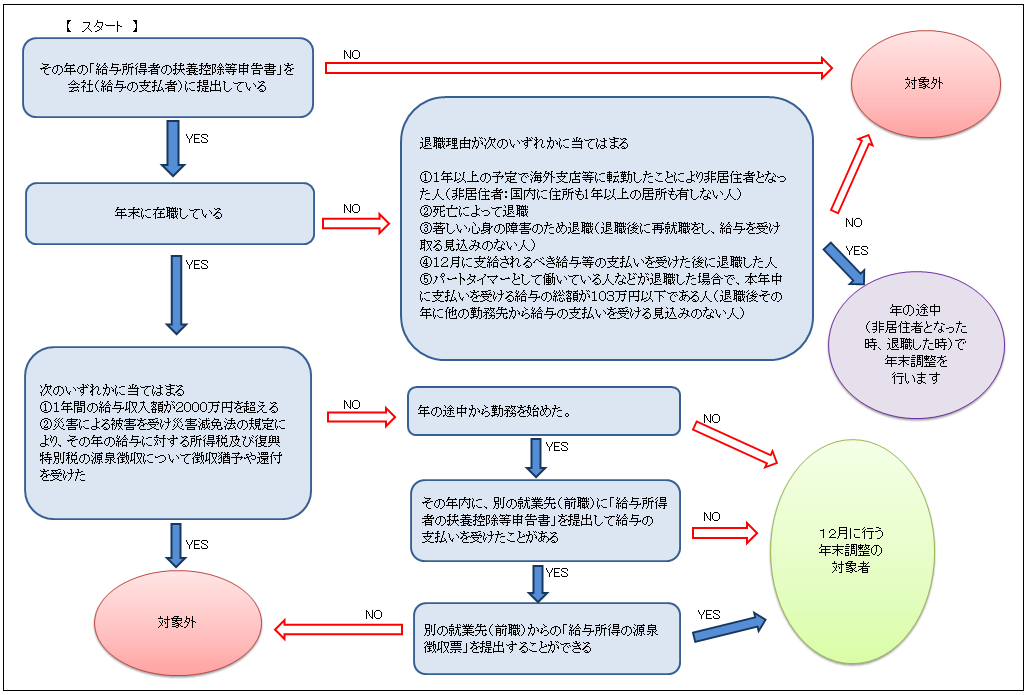

3.年末調整の流れ(手順)について

ここでは、一般的な12月に行われる年末調整の流れについて図で簡単に説明します。赤い文字の部分が給与を受取る人(社員)が行う部分です。 ※ 図の中にも記載しましたが、差額の還付や徴収は12月または1月分の給与支払い時に行うのが一般的ですが、会社により異なりますので勤務先にご確認ください。

※ 図の中にも記載しましたが、差額の還付や徴収は12月または1月分の給与支払い時に行うのが一般的ですが、会社により異なりますので勤務先にご確認ください。

4.提出書類について

令和元年分の年末調整で配布される書類は次の3種類です。年末調整を受けるには、この書類を提出する必要があります。

A) 平成31年(2019年)分 給与所得者の扶養控除等(異動)申告書

B) 令和元年分 給与所得者の配偶者控除等申告書

C) 令和元年分 給与所得者の保険料控除申告書

記入時の注意点について

- フリガナを忘れずに記入してください

- 押印には、インク補充型(シャチハタ等)の印鑑は使用できません

- 個人番号(マイナンバー)の記入の有無については、会社の担当者の指示に従ってください

書類毎の内容や、その書類の記入時の注意点について説明していきます。

A)平成31年(2019年)分 給与所得者の扶養控除等(異動)申告書

前年の年末調整時、または本年中に提出している書類です。11月頃に勤務先から再配布されますので記入内容の確認や修正をして再提出します。(会社によっては、翌年分の申告書のみを配布し記入・提出してもらい会社側で本年中の変化(異動)を確認する場合や、本年分と翌年分の申告書2枚を配布し記入・提出してもらう場合もあります。)

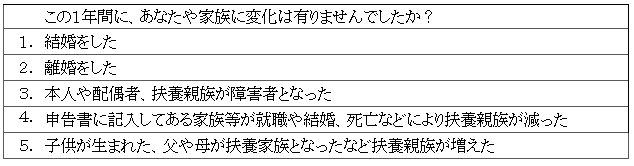

配偶者や扶養家族の状況により控除額が変わってきますので、しっかりと確認や修正をしましょう。年内に転居した方は住所欄の訂正を行いましょう。特に次のような変化があった方は修正を忘れずに行ってください。 ◆次の図で「平成31年(2019年)分 給与所得者の扶養控除等(異動)申告書」の追加・修正記入の注意点を確認してください

◆次の図で「平成31年(2019年)分 給与所得者の扶養控除等(異動)申告書」の追加・修正記入の注意点を確認してください

[源泉控除対象配偶者]については、次の「給与所得者の配偶者控除等申告書」を作成後に記入すると良いでしょう。該当する人がいない場合は、当項目及び「給与所得者の配偶者控除等申告書」の記入は不要です。

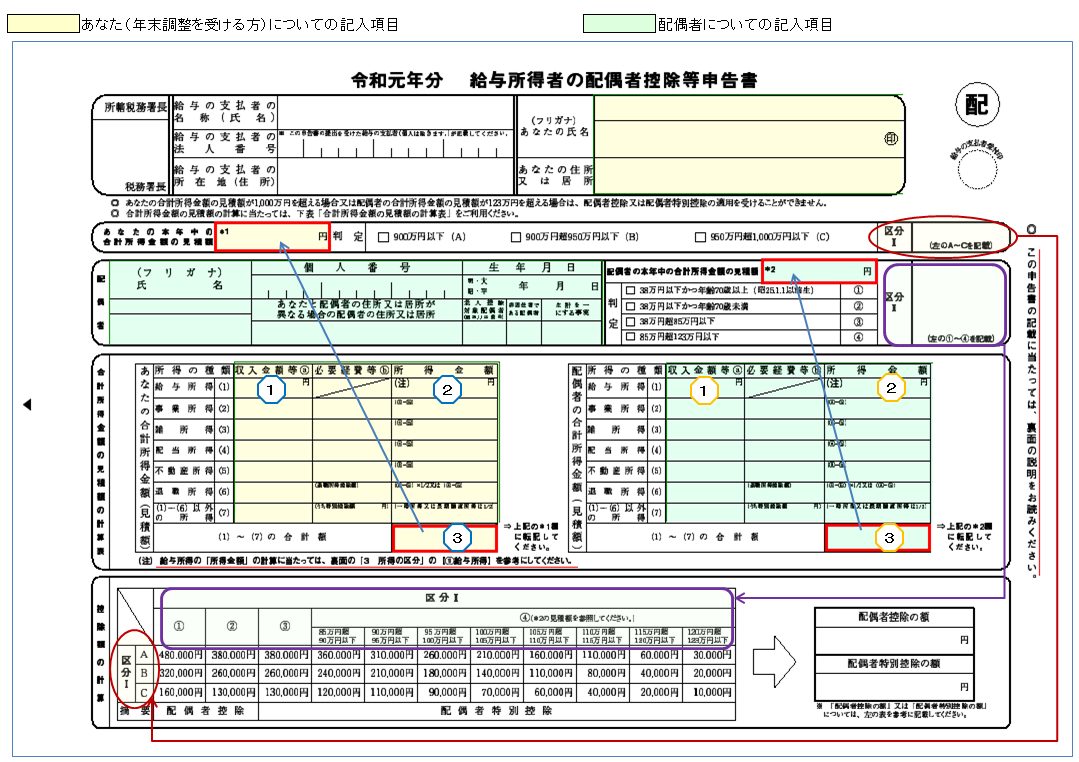

B)令和元年分 給与所得者の配偶者控除等申告書

年末調整において配偶者控除等又は配偶者特別控除の適用を受けようとする場合には、この書類を提出する必要があります。

※次の場合は、配偶者控除等又は配偶者特別控除の適用を受けることはできません。

- あなたの合計所得金額(見積額)が1,000万円(給与所得だけの場合は、給与収入金額が1,220万円)を超える場合

- 配偶者の合計所得金額(見積額)が123万円(給与所得だけの場合は、給与収入金額が2,015,999円)を超える場合

- 配偶者が、あなた以外の所得者の扶養親族とされる場合(例えば、子の扶養親族となっている)

- 青色事業専従者として給与の支払を受ける場合

- 白色事業専従者に該当する場合

◆次の図で、「令和元年分 給与所得者の配偶者控除等申告書」の記入方法と注意点について説明します。 【 記入手順 】

【 記入手順 】

- あなたの住所・氏名・フリガナを記入、押印

- 配偶者の氏名・フリガナ・生年月日を記入

- 合計所得金額の見積額の計算表への記入(記入方法は、あなたと配偶者とも同じです)

① 給与所得の収入金額等:直近の源泉徴収票や給与明細書を参考にして見積もった令和元年中の収入金額を記入

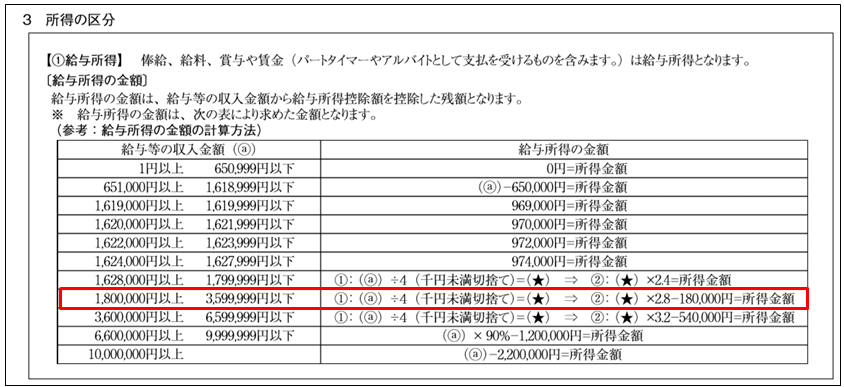

② 給与所得の所得金額:用紙の裏面に記載されている「3所得の区分」【①給与所得】を参考に計算した所得金額を記入(下記に計算例と「3所得の区分」【①給与所得】の表を記載しています)

③ ②で算出した、あなたの所得金額を合計額の欄と上部*1へ記入。配偶者の所得金額を合計額の欄と上部*2へ記入

- あなたの[判定]*1の金額が該当する項目へ[✓]、その項目の符号(A,B,C)を[区分 Ⅰ ]に記入

- 配偶者の[判定]*2の金額が該当する項目へ[✓]、その項目の符号(①,②,③,④)を[区分Ⅱ ]に記入

- 控除額の計算:該当する区分Ⅰと区分Ⅱの交差する枠が控除額となります。その枠の下の適用欄が「配偶者控除」か「配偶者特別控除」なのか確認して右の該当する欄へ控除額を記入

【給与所得金額の計算例】 給与収入金額2,530,000円の場合

収入金額の該当する欄の計算式を行っていきます。(2,530,000円は、表の赤枠) ① 2,530,000÷4=632,500 ⇒ (千円未満切捨て)で、632,000となります。

① 2,530,000÷4=632,500 ⇒ (千円未満切捨て)で、632,000となります。

② 632,000×8-180,000=158,960 ⇒ 所得金額は、158,960円です。

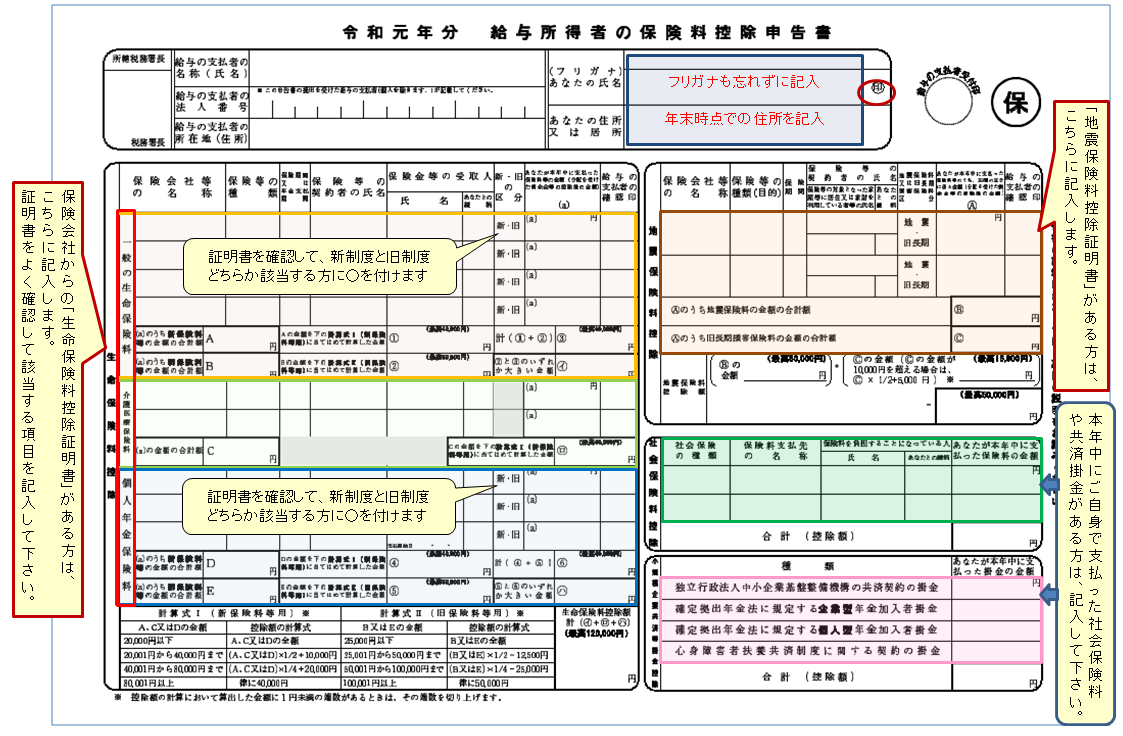

C)令和元年分 給与所得者の保険料控除申告書

手元に保険料控除証明書を用意して記入を始めましょう。 各種「保険料控除証明書」の記載内容をよく確認して記入しましょう。特に生命保険料控除の[新制度・旧制度]の確認を忘れずに行いましょう。また、社会保険料控除の欄は、国民年金保険料などのようにあなたが直接支払ったもの(親族分を負担している場合も)を記載します。給料から差し引かれた社会保険料ではありません。

各種「保険料控除証明書」の記載内容をよく確認して記入しましょう。特に生命保険料控除の[新制度・旧制度]の確認を忘れずに行いましょう。また、社会保険料控除の欄は、国民年金保険料などのようにあなたが直接支払ったもの(親族分を負担している場合も)を記載します。給料から差し引かれた社会保険料ではありません。

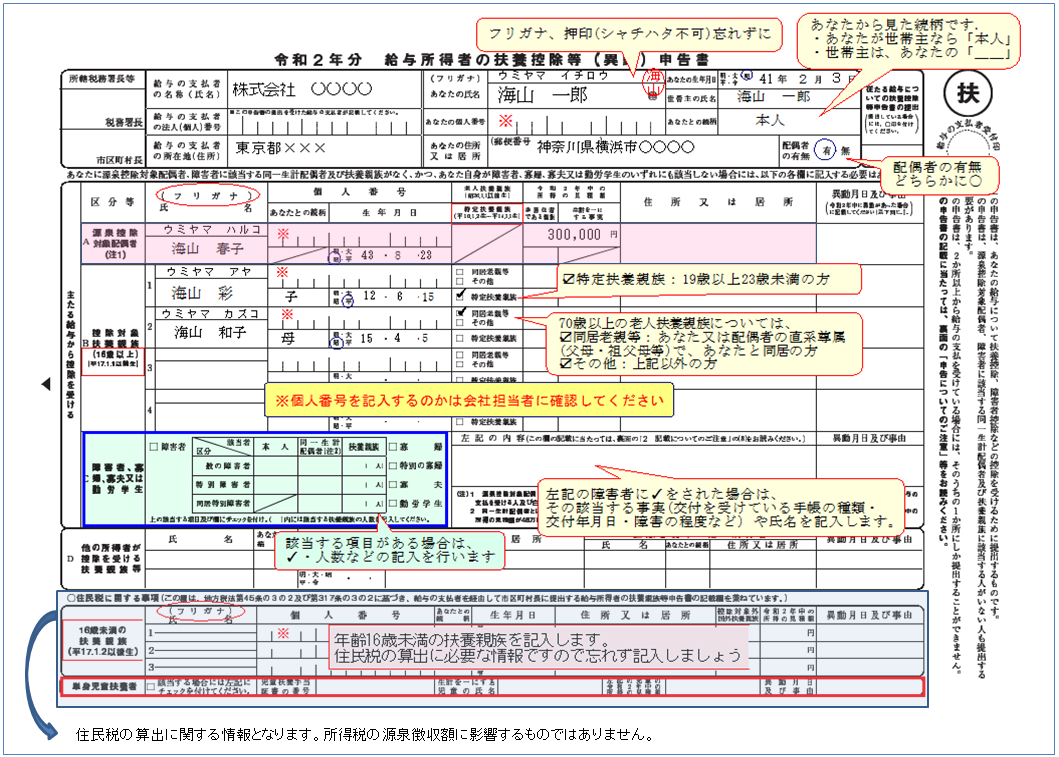

5.令和2年分 給与所得者の扶養控除等(異動)申告書について

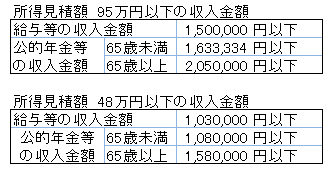

令和2年分のこの申告書では、次の該当者の範囲が変更となっています。

「源泉控除対象配偶者」に該当する人は、所得の見積額が95万円以下の配偶者です。収入金額では、右の表のようになります。

「控除対象扶養親族」に該当するのは、所得の見積額が48万以下の親族です。収入金額では、右の表のようになります。

その他、記入時の注意点を図にしてみました。 ◆「源泉控除対象配偶者」の欄については、前記の「給与所得者の配偶者控除等申告書」を基に記入します。翌年の年末調整で改めて「給与所得者の配偶者控除等申告書」を記入・提出のときに「源泉控除対象配偶者」についての確認と訂正を行います。

◆「源泉控除対象配偶者」の欄については、前記の「給与所得者の配偶者控除等申告書」を基に記入します。翌年の年末調整で改めて「給与所得者の配偶者控除等申告書」を記入・提出のときに「源泉控除対象配偶者」についての確認と訂正を行います。

◆最下段の「単身児童扶養者」欄は、令和元年12月31日時点で児童扶養手当を受けているシングルマザーやシングルファザーの方で次の適用要件を満たす場合のみ、✓を付けます。(寡婦または寡夫の方ではありません)

- 児童扶養手当を受けている児童の本年中の所得見積額が48万円以下

- 現在婚姻の届出や事実婚をしていない

- 配偶者及び事実婚の相手の生死が不明である

この書類が、その年の貴方の納税額の基となります。該当する項目に記入漏れがないよう確認しましょう。

6.まとめ

いかがでしたか、なぜ毎年同じ書類を記入し提出するのか多少お分かりいただけたでしょうか。

3枚の書類(申告書)を提出するのは、あなたが今年納めるべき正確な所得税額を算出し、先に給与から徴収されている所得税との差額を精算するためなのです。

※ 記入方法や記入例は、あくまで一例ですから勤務先からの指示に従ってご記入下さい。

更に詳しく知りたい方へ 国税庁HP:「年末調整が良くわかるページ」