「幸福と利益」の意味がある「福利」の文字を含む[法定福利費]と[福利厚生費]どちらも企業が従業員のために行っていることですが、その内容などについては、曖昧なままの方も多いと思います。企業が負担している費用や、従業員が受けている福利厚生について書いてみました。福利厚生とは、企業が従業員とその家族の生活の向上を支援するために設けた制度で、全ての従業員が公平に受けることのできるものです。

福利厚生のための費用は、その内容により「法定福利厚生」と「法定外福利厚生」の2つに分けられます。

Ⅰ.法定福利厚生

法律(法令及び政令)により企業に費用負担が義務づけられている福利厚生の費用で、勘定科目[法定福利費]として扱います。

- 健康保険、厚生年金保険、介護保険の保険料は、企業と従業員が折半で負担することとなっています

- 雇用保険の保険料は、企業が一定額を負担します。

- 労働災害補償保険(労災保険)の保険料は、企業が全額負担します。

Ⅱ.法定外福利厚生

企業が任意で定めている福利厚生の費用で、勘定科目[福利厚生費]として扱います。

任意のため企業により内容が異なります。あらかじめ社内規定を作成しておく必要があります。一般的に行われている主なものをあげてみました。

- 社内行事(新年会・納涼祭・忘年会など)

- 社員旅行

- 健康診断受診料の負担

- 住宅手当・家賃補助や、社宅・寮の貸与

- 通勤費

ただし、内容によっては福利厚生費と認められず、給与や交際費としなければならないことも有ります。福利厚生費と認めてもらうための条件や注意点についてみてみましょう。

Ⅲ.福利厚生費の条件

福利厚生費について調べていると「給与として課税されない」という文言が出てきます。「給与として課税されない」とはどういう事でしょう。

「労働の対価として頂く給与以外でも、従業員が企業から受ける利益はすべて給与として所得税が課税される」という原則があります。ただし「条件を満たす場合は、給与ではあるが所得税が課税されない」という例外もあるのです。

従業員が企業から受ける利益ですが条件を満たした場合は、福利厚生費などの経費とみなされるという事です。

1.新年会・忘年会・親睦会・歓送迎会などの社内行事

全社員を参加対象とした社内行事を行ったときの費用を会社が負担し、かつ次の条件を満たした場合には、福利厚生費として経費計上できます。

- 役員・社員全員が参加する。(やむを得ない事情での不参加者を除く)

- 会社の費用負担が一律である。(各支店や部署ごとに行う場合は、すべての支店や部署に平等に行ってもらい全社員におおむね一律に供与されること)

- 常識的な範囲内の費用であること

- 領収書や、社内案内チラシ(全社員対象または支店や部署ごと)の保存

役員や一部の社員のみで行う場合や特定の支店や部署だけで行う場合は、社員全員に平等ではないので、接待交際費または参加者個人への給与として課税されます。

(参考)国税庁HP タックスアンサー No.5261

2.社員旅行

会社が主催して行う従業員のレクリエーションの一つで慰安旅行ということもあります。その費用を福利厚生費として計上するには、次の条件を満たす必要があります。

- 旅行期間が、国内旅行4泊5日以内、海外旅行の場合には現地滞在日数が4泊5日以内であること。

- 参加人数が、社員全体の半数以上であること。ただし、支店や工場または部署ごとに行う場合の参加人数は、その該当する支店・工場・部署の社員数の半数以上であること。

- 会社負担額が、社会通念上一般的な範囲内であること。

※次のような場合には、給与支給とみなされますので、注意して下さい。

- 不参加の社員に金銭を支給した場合は、参加者と不参加者の全員にその不参加者に対する支給金額に相当する額が給与支給されたとみなされます。

- 社員旅行に同行する家族の旅費を会社が負担した場合、その従業員に対する給与として課税されます。

- 一定額を超えた場合(一般的に7万円、海外旅行で10万円程度を限度目安としているようです。)

(参考)国税庁HP タックスアンサー No.2603

3.健康診断受診料の負担

「健康診断を行うことは事業者に課された義務であり、同時に健康診断を受診するのは労働者の義務でもある」と労働安全衛生法66条で定められています。健康診断は雇入れ(入社)時や海外派遣時、一定の有害業務への従事のときなど様々な時点で実施義務がありますが、今回は、1年以内に1回受診する一般的な定期健康診断についての説明とします。

役員や社員の健康診断受診料を会社が負担し、かつ次の条件を満たした場合には、福利厚生費として経費計上できます。

| ① 全従業員が対象である。ただし、会社の規定で一定年齢以上を対象とした場合は、その年齢以上の従業員全てを対象とする。 |

| ② 実施される検診項目は、労働安全衛生規則44条に定められているものである。ただし、受診者の年齢などにより省略できる検査もある。 |

| ③ 受診料の支払いは、会社から医療機関へ直接行われている。 |

著しく高額な場合や、役員または一部の従業員のみを対象とした場合は、役員賞与や給与として課税となります。

4.住宅手当・家賃補助や、社宅・寮の貸与

従業員の住まいに対する補助費用は、大きく2つに分けられます。

A)現金で支給される住宅手当や、従業員自身が直接契約している場合の家賃補助などは、給与(課税)となります。

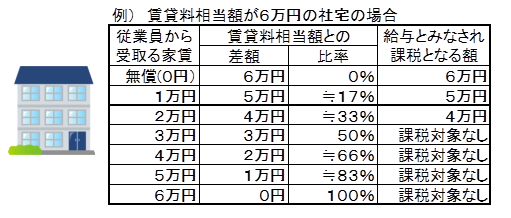

B)従業員へ社宅や寮を貸与し家賃を受取る場合は、従業員から毎月受取る家賃の割合が賃貸料相当額*注1の50%以上であれば、受取っている家賃と賃貸料相当額との差額は給与として課税されません。福利厚生費とみなされます。

なお、看護師や守衛など仕事を行う上で勤務場所を離れて住むことが困難な使用人に対して、仕事に従事させる都合上社宅や寮を貸与する場合には、無償で貸与しても給与として課税されない場合があります。

また貸与する社宅や寮については、会社が他から借りて従業員に貸与する場合でも、賃貸料相当額*注1の算出が必要となるため、貸主から固定資産税の課税標準額などを確認しておきましょう。

*注1 賃貸料相当額とは、次の①②③の合計額をいいます。 ①(その年度の建物の固定資産税の課税標準額)×0.2% ②12円 ×(その建物の総床面積(平方メートル))÷ 3.3(平方メートル) ③(その年度の敷地の固定資産税の課税標準額)×0.22% |

(所法9,36、所令21、所基通9-9,36-41,36-45,36-47)

5.通勤費

会社が支給する通勤に必要な自宅から職場までの交通費などの費用のことです。

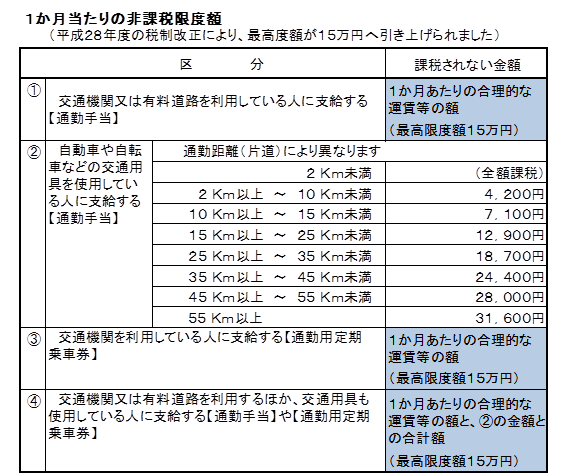

会社からの支給額は通勤定期券代、距離毎に一定額など会社の規定により異なりますが、所得税法上で定められた「通勤手当の非課税限度額」の範囲内であれば非課税所得となり、福利厚生費または通勤交通費として経費計上することができます。通勤手当の非課税限度額をこえた部分は、給与(課税)となります。

次の表は、平成30年8月1日現在の「通勤手当の非課税限度額」です。参考にして下さい。

福利厚生費は、企業が任意で定めるため企業により様々なものがあります。結婚祝金や弔慰金等の慶弔見舞金、出張旅費(手当)等のように、社内で規定が作成されていることが必須となっている場合もありますので、福利厚生費については予め社内規定を作成しておくと良いでしょう。

Ⅳ.まとめ

いかがでしたか。法定福利費と福利厚生費の関係や違いについて少しスッキリされたでしょうか。「福利厚生とは、企業が従業員とその家族の生活の向上を支援するために設けた制度で、全ての従業員が公平に受けることのできるもの」として、企業(経営者)と従業員がともに働きやすい環境づくりを行うためのものなのです。

なお、社会保険や社内規定等については社会保険労務士へ、福利厚生費か他の費用となるのか判断が難しい場合などは税理士などの専門家へご相談されることをお勧めします。